Наружная реклама

РОССИЙСКАЯ НАРУЖНАЯ РЕКЛАМА: итоги первого полугодия 2012 года

Russ Outdoor представил обзор рынка наружной рекламы за первое полугодие 2012 года. В этот период наружка показала стабильный рост, продолжая тенденцию, сложившуюся в посткризисный период. При этом главным замедляющим фактором стало сокращение инвентаря.

По оценкам Аналитического центра компании, объем сегмента наружной рекламы России с учетом затрат на печать плакатов за первое полугодие 2012 года достиг 22,6 млрд рублей без НДС(за аналогичный период 2011 года объем рынка составил 20,2 млрд рублей), а рост к аналогичному периоду 2011 года составил 12,1%. Из них затраты рекламодателей на печать плакатов составили порядка 1,4 млрд рублей. Помимо общего роста цен в отрасли, фактором, оказавшим положительное влияние на рост рынка OOH в первом полугодии 2012 года, стало проведение предвыборных агитационных кампаний в начале года. Негативное влияние на темпы роста оказала ситуация с наземным транспортом и метро в Москве, а также запрет в столице транспарантов-перетяжек: без учета упомянутых форматов cегмент наружной рекламы вырос на 19,1% ( с 17,4 млрд руб. в первом полугодии 2011 года до 20,8 млрд руб. в первом полугодии 2012 г.

В первом полугодии 2012 года по сравнению с аналогичным периодом 2011 года Москва показала невысокие темпы роста – 6,8%, что обусловлено уже упомянутыми факторами: во-первых, отсутствием транспарантов-перетяжек в столице, во-вторых, сокращением поверхностей крупного формата и, в-третьих, снижением объемов продаж рекламы в метро и на транспорте. Затраты рекламодателей на наружную рекламу в Санкт-Петербурге выросли на 14,6%. Темп роста остальных городов в целом оказался немного выше и составил 15,5%. Неравномерный рост по региональным сегментам объясняется различными сценариями посткризисного восстановления отрасли в городах.

Регионы

По итогам первого полугодия 2012 года в региональном разрезе наружная реклама Москвы, как и прежде, занимает самую большую долю – 47.2% (в денежном выражении). Однако, в основном из-за запрета перетяжек, доля столичного региона сократилась почти на 2% по сравнению с аналогичным периодом 2011 года. На долю Санкт-Петербурга приходится 12,3% расходов на наружную рекламу, что на 0,4% выше доли в первом полугодии 2011 года. Доля городов с населением более 1 млн человек увеличилась на 0,8% и составляет 19,7%. На долю городов с населением 500 тыс.– 1 млн человек приходится 14,2%, на города с населением менее 500 тыс. человек – 6,6%. По сравнению с 2011 годом, доля городов с населением 500 тыс.– 1 млн человек в первом полугодии 2012 года увеличилась на 0,5%, а доля городов с населением менее 500 тыс. человек – на 0,2%.

Инвентарь

Половина расходов рекламодателей в первом полугодии 2012 года традиционно пришлась на формат щиты 6х3 – 53,1% рекламных бюджетов в OOH. Далее по убыванию доли в структуре общих расходов на наружную рекламу следуют: крупные формы – 22,9%, прочие форматы – 9,1%, малый формат (включает сити-формат, ситиборды, пиллары и панель-кронштейны) – 8,7%, реклама на наземном транспорте и в метро – 6,2%.

В первом полугодии 2012 года произошло перераспределение долей форматов в бюджете наружной рекламы России. Так, в связи с запретом перетяжек в Москве с августа 2011 года, доля данного формата в затратах на рекламу в общероссийском масштабе по оценкам Аналитического Центра Russ Outdoor сократилась на 4,9% по сравнению с первым полугодием 2011 года. Часть рекламодателей перенесли свои бюджеты с данных рекламных поверхностей на щиты 6х3 и малые форматы, что позволило увеличить их доли в структуре расходов на наружную рекламу. Самые высокие темпы роста отмечены в группе малых форматов (их доля увеличилась на 1,5%). Доля наземного транспорта и метро в общем объеме OOH по итогам первого полугодия снизилась на 1,3% в результате смены операторов, имеющих право размещать рекламу на транспорте и в метро в Москве. Доля крупных форматов сократилась на 1%, что стало следствием сокращения дорогостоящего инвентаря и самых низких темпов медиаинфляции среди форматов.

Заполняемость коммерческой рекламой в среднем по России в первом полугодии 2012 года составила 76%, что немного выше показателя аналогичного периода 2011 года. Согласно сложившейся сезонности январь и февраль являются месяцами с самым низким спросом на размещение рекламы, поэтому в первом полугодии процент проданных поверхностей всегда несколько ниже, по сравнению со вторым.

На российском рынке наружной рекламы присутствует около тысячи контракторов. На долю крупнейших пятнадцати приходится более половины бюджета наружной рекламы. Среди ведущих контракторов выделяется лидер рынка - компания Russ Outdoor, далее в пятерку входят Gallery, «В.Е.Р.А-Олимп», «Анко» и Bigboard Group. Существенных изменений долей крупнейших операторов в первом полугодии 2012 года не отмечено, однако перераспределение сил на рынке наружной рекламы может произойти уже в ближайшее время, поскольку большая часть договоров на эксплуатацию рекламных конструкций истекает в 2012-2013 гг.

Рекламодатели

Наружная реклама продолжает оставаться привлекательным и эффективным средством коммуникации с потребителем. За первое полугодие 2012 года затраты на наружную рекламу ТОП-10 рекламодателей достигли порядка 2,4 млрд рублей (по оценкам Аналитического Центра Russ Outdoor), а их доля в общем объеме затрат на наружную рекламу составила 10,7%. Наибольший вклад в увеличение расходов на наружную рекламу, по сравнению с первым полугодием 2011 года, внесли компании Heineken, более чем в 2 раза увеличившая бюджет на ООН, а также «Мегафон» и «Эльдорадо», увеличившие свои расходы на 38% и 35% соответственно. Одни из крупнейших рекламодателей – компании «МТС» и «Вымпелком» – напротив, значительно сократили бюджеты на наружную рекламу. В отличие от Heineken, компания «Балтика» уже начала постепенно перераспределять свои бюджеты на другие медиа, чему свидетельствует сокращение бюджетов на OOH в первом полугодии на 27,5%.

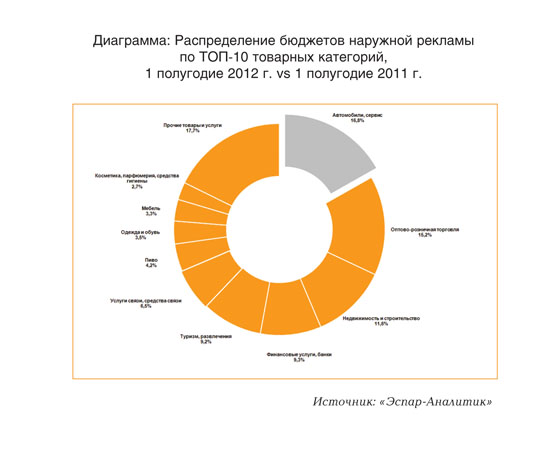

По итогам первого полугодия 2012 года конфигурация распределения бюджетов по наиболее весомым товарным категориям претерпела некоторые изменения по сравнению с аналогичным периодом 2011 года. Наибольшую долю (16,8%) заняла категория «Автомобили, сервис», увеличив долю на 3,4% по сравнению с первым полугодием 2011 года. Далее следует товарная категория «Оптово-розничная торговля». Ее доля в бюджете наружной рекламы составляет 15,2%. Следующими по значимости стали товарные категории «Недвижимость и строительство» (11,6%), «Финансовые услуги и банки» (9,3%) «Туризм, развлечения» (9,2%). Одна из крупнейших товарных групп «Услуги связи, средства связи» продемонстрировала отрицательные темпы роста, что привело к снижению ее доли в общем объеме затрат рекламодателей на 1,1%. Доля категории «Пиво» за первое полугодие 2012 года составила 4,2%, ее рост, по сравнению с 2011 годом – 16%.

На долю десяти наиболее весомых товарных категорий в первом полугодии 2012 года в сумме приходится 82,3% всех бюджетов в наружной рекламе, что на 8,1% превышает показатели первого полугодия 2011 года.

Медиаинфляция

В первом полугодии 2012 года основным фактором роста индустрии ООН стал рост средних цен на размещение. По оценкам Аналитического Центра Russ Outdoor, в целом по России по бюджетообразующим форматам (без учета метро, транспорта и перетяжек) медиаинфляция достигла 18,0%. При дальнейшем развитии отрасли в сложившихся условиях экономики во втором полугодии 2012 года можно ожидать некоторое снижение темпа роста цен на российском рынке наружной рекламы до 15-17% (по всем форматам без учета метро, транспорта и перетяжек). На темпы медиаинфляции могут также оказать влияние изменения в структуре форматов наружной рекламы и количестве инвентаря в связи с осуществлением законодательных инициатив в ряде городов, особенно в Москве и Санкт-Петербурге.

Основные тенденции в отрасли наружной рекламы на 2012 год:

- на темпы роста российского рынка наружной рекламы в первом полугодии 2012 года наибольшее влияние оказали сокращение инвентаря в столичном регионе;

- восстановление объемов отрасли происходило в основном за счет увеличения средних цен на размещение, данная тенденция сохранится и по итогам 2012 года;

- увеличение общих темпов медиаинфляции обусловлено стабильным спросом на размещение в ООН и сокращением инвентаря в отдельных регионах;

- властями ряда городов ведется разработка новых концепций размещения рекламных конструкций в городе, что приведет к изменениям в структуре форматов наружной рекламы, а возможно и к дальнейшему перераспределению долей между регионами уже по итогам 2012 года;

- в целом по России по итогам 2012 года ожидается замедление темпов роста относительно 2011 года.